چشم انداز نزولی شاخص دلار

نکته کلیدی این است که دلار جذابیت خود را بهعنوان ارز امن ازدست داده است.

بازار داخلی

دامنه نوسان اشتیاق را کاهش داد

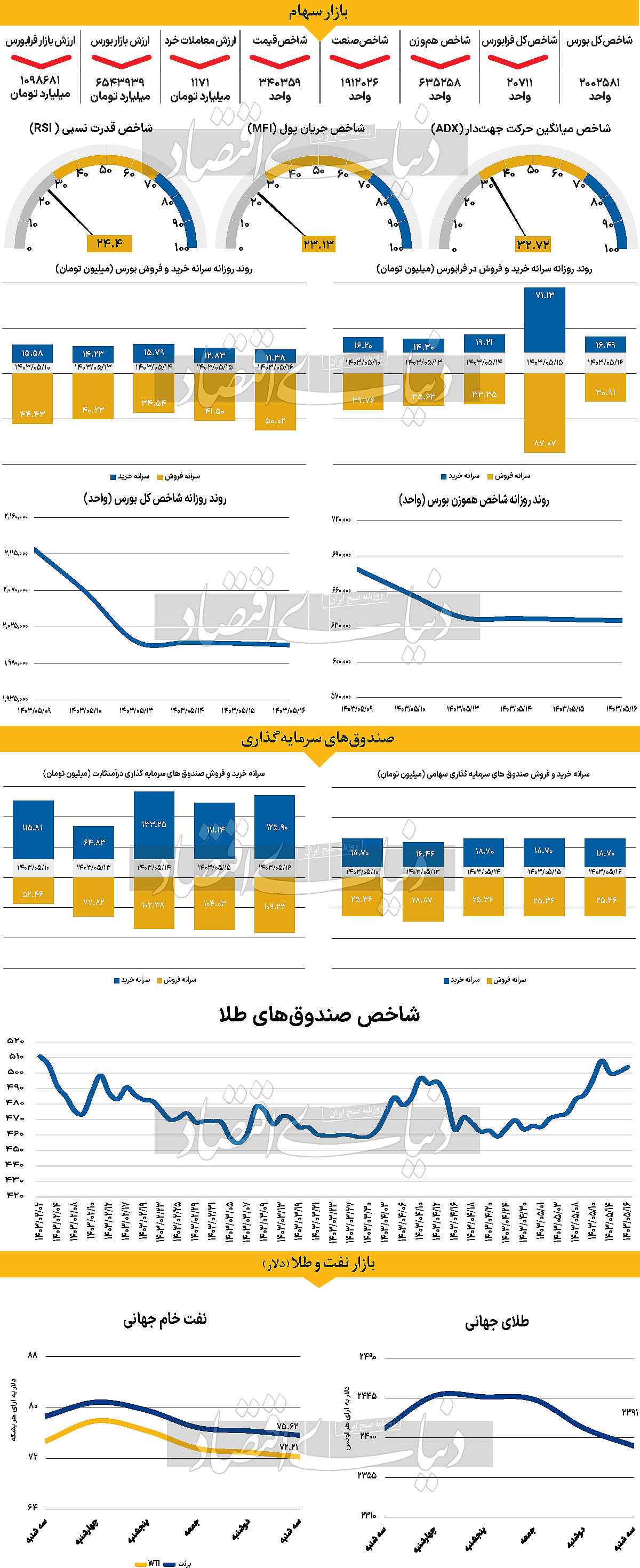

روز گذشته با ادامه روند کاهشی شاخص کل همراه بود. در این روز، شاخص کل بورس با کاهش ۰.۰۹ درصدی به ۲ میلیون و ۲ هزار واحد رسید که کمترین میزان پارامتر یاد شده از ۱۳ آبان ماه سال ۱۴۰۲ است. بهبیان دیگر پس از گذشت ۱۸۰ روز معاملاتی به کمترین میزان خود رسیده است. شاخص هموزن با کاهش ۰.۱۳ درصدی به ۶۳۵هزار و ۲۵۸ واحد رسید. شاخص کل و هموزن فرابورس نیز به ترتیب ۲۰هزار و ۷۱۱ و ۱۰۹هزار و ۴۴۵ واحد را به ثبت رسانده است. کاهش ۴۲ درصدی تعداد معاملات در روز سهشنبه نشان از کاهش علاقهمندی سرمایهگذاران به بازار سرمایه است. برخی از کارشناسان معتقدند کاهش دامنه نوسان منجر به علاقه کمتر بازیگران شده است. با پایان روز معاملاتی اخیر در مجموع ۳۸۳ میلیارد تومان نقدینگی از بازار خارج شد. ۱۶ مرداد ماه نهمین روز متوالی خروج پول از بازار بوده است.

هزار و۱۷۱ میلیارد تومان ارزش معاملات خرد (حقتقدم + سهام) ثبت شده است که نشان از کاهش ۱۴درصدی ارزش معاملات نسبت بهروز دوشنبه است. بررسیهای «دنیایاقتصاد» نشان میدهد این کاهش ارزش معاملات ریشه در بیشتر شدن نااطمینانی میان سرمایهگذاران دارد.

با وجود ریسکهای سیستماتیک که بازار را تحتتاثیر قرار داده است، ریسکهای سیاسی هفته گذشته و جاری این نااطمینانی را شدت داده است.

از دیگر سو بازارهای مالی سراسر جهان، هفته جاری را با بحران سپری کردهاند که بازار سرمایه ایران را نیز تحتتاثیر قرار داده است و اتمسفر بازار سرمایه در ایران و سایر جهان را به فضایی ابهامآلود سوق داده است از دیگر سو برخی از فعالان بازار، انتخاب کابینه جدید و به تبع آن تغییر نگرش به بازار سرمایه را تنها شانس بورس برای بازگشت میدانند.

بازار خارجی

چشمانداز نزولی شاخص دلار

کامودیتیها برای چهارمین روز کاری متوالی افت قیمتی را تجربه کردند. بر این اساس بهای هر بشکه از نفت برنت و WTI طی روز سهشنبه تا ساعت ۱۶:۰۰ بهترتیب با افت ۰.۸۹ و ۱درصدی همراه شد و در سطح قیمتی ۷۵.۶۲ و ۷۲.۲۱دلار مورد معامله قرار گرفت.

طلای جهانی همگام با نفت نزول قیمتی را تجربه کرد و با کاهش ۰.۸۴درصدی به سطح ۲هزار و ۳۹۱ دلار به ازای هر اونس رسید. بازار سهام ژاپنیها در حال حاضر پیشتاز یک احتمال برگشت در بازار جهانی است و این میتواند منجر به تقویت دلار آمریکا شود زیرا بازارها ممکن است انتظار کاهش نرخ بهره از سوی فدرال رزرو (Fed) را کمتر کنند. بهغیراز یک شگفتی در شاخص قیمت مصرفکننده (CPI) ایالاتمتحده در هفته آینده، جذابیت نرخ دلار به نظر میرسد که تضعیف شده است. بانک مرکزی استرالیا (RBA) اشاره میکند که نرخها را ثابت نگه داشته است. سهام ژاپن پس از سقوط اخیر حدود ۱۰درصد رشد کرده است و معاملات آتی سهام در اروپا و ایالاتمتحده نیز در اواخر امروز به باز شدن پرقدرت این بازارها اشاره میکند. نکته کلیدی در این مرحله این است که دلار جذابیت خود را بهعنوان ارز امن ازدست داده است. دلیل آن این است که دادههای ضعیف ایالاتمتحده پشت آشفتگی بازار بود و سرمایهگذاران تمایل به کاهش سریع نرخ بهره فدرال رزرو دارند که باعث ضعف دلار میشود و به نفع دیگر ارزهای امن همچون ین و فرانک است. داده خدمات ISM در روز دوشنبه به بالای ۵۰ بازگشت و نگرانیهایی در مورد مسیر تورم در فدرال رزرو وجود دارد. همه اینها ممکن است با کاهش نرخ بهره به میزان ۱۱۱ نقطه پایه برای دلار تا پایان سال سازگار نباشد. شاید سوال این باشد که آیا پاول سطح مشخصی برای بازار سهام دارد که پسازآن کاهش نرخ بهره زودهنگام قبل از مجمع بعدی ارائه کند.

گزارش CPI ایالاتمتحده در هفته آینده تحت نظر فعالان است و هرگونه غافلگیری صعودی قطعا میتواند ریسک بیشتری را ایجاد کند زیرا امیدها به کاهش بزرگ نرخ بهره باید کاهش یابد. بهمحض اینکه بازارهای سهام در نهایت باثبات شوند بهنظر میرسد دلار با کاهش همراه شود. بانک مرکزی استرالیا طبق پیشبینیها صبح سهشنبه نرخ بهره را تغییر نداد.

بانک مرکزی استرالیا اکنون انتظار دارد که تورم هسته در بیشتر سال آینده بالای ۳درصد باقی بماند و به هدف ۲.۵درصدی در سال ۲۰۲۶ برسد و از نظر تصمیمگیریهای سیاست پولی هیچ چیزی را در مورد تصمیمگیریها حکم نمیکند.

دیدگاهتان را بنویسید